融资类金融机构的特点与功能分析

随着我国经济的快速发展,各类企业为满足业务发展、扩大市场份额、提高竞争力和创新能力等需要,普遍面临着资金短缺的问题。为了满足这一需求,融资类金融机构应运而生,为融资企业提供资金支持。从融资类金融机构的特点和功能两个方面进行分析,以期为融资企业贷款提供参考。

融资类金融机构的特点

1. 专门从事融资服务

融资类金融机构以提供融资服务为主要业务,其客户群体主要为各类企业,通过为企业提供贷款、发行债券、股票等金融服务,帮助企业解决资金问题,实现资金的优化配置。

2. 业务范围广泛

融资类金融机构业务范围广泛,涵盖了企业贷款、债券发行、股票发行、基金管理、外汇衍生品交易等多个领域,能够为企业提供全方位的融资解决方案。

3. 专业性强

融资类金融机构拥有丰富的融资经验和专业知识,能够为企业提供专业、个性化的融资方案设计、风险评估、资金监管等服务。

4. 市场敏感度高

融资类金融机构关注市场动态,能够迅速反应市场变化,为企业提供及时、有效的融资支持,降低企业融资成本。

融资类金融机构的功能

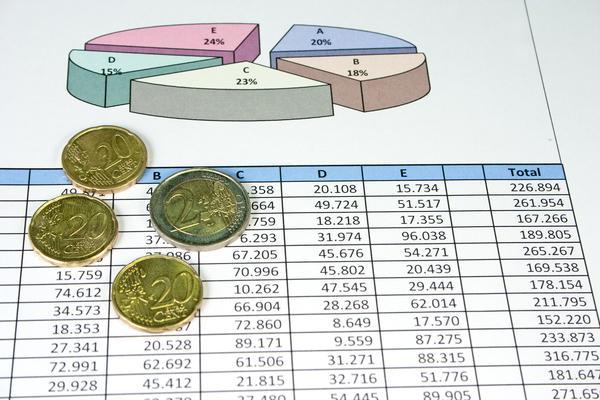

融资类金融机构的特点与功能分析 图1

1. 提供资金支持

融资类金融机构通过为企业提供贷款、发行债券、股票等金融服务,直接为企业提供资金支持,帮助企业扩大生产规模、提高市场竞争力。

2. 优化资金配置

融资类金融机构通过为企业提供多种融资方案,帮助企业选择合适的融资方式,实现资金的优化配置,降低资金成本。

3. 提供金融服务

融资类金融机构提供包括贷款、债券发行、股票发行、基金管理、外汇衍生品交易等多种金融服务,能够满足企业多样化的金融需求。

4. 风险管理

融资类金融机构具备专业的风险管理能力,能够为企业提供全面、有效的风险管理服务,降低企业融资风险。

5. 帮助企业融资

融资类金融机构通过自身的专业知识和市场敏感度,能够为企业提供专业、有效的融资方案设计、风险评估、资金监管等服务,帮助企业成功融资。

融资类金融机构作为金融市场的重要组成部分,以其专业、个性化的融资服务,为我国各类企业提供了有力的金融支持。在当前经济环境下,融资类金融机构应继续深化改革,提高自身专业能力,为企业提供更加优质的融资服务,以满足企业多样化的融资需求。

(本文所有信息均为虚构,不涉及真实个人或机构。)