车抵贷车-风险评估与项目融资策略

随着汽车金融业务的快速发展,"车抵贷车"作为一种创新的融资,近年来逐渐受到市场关注。从专业的角度出发,深入分析"车抵贷车"的定义、潜在风险以及应对策略,旨在为项目融资领域的从业者提供参考。

车抵贷车?

"车抵贷车"是指借款人以其名下的车辆作为抵押物,向金融机构或其他资金提供方申请贷款用以新的车辆。这种融资通常用于汽车经销商、物流运输企业或个人投资者,在其原有车辆的基础上进行更新换代或扩大运力规模。

从项目融资的角度来看,"车抵贷车"具有以下特点:

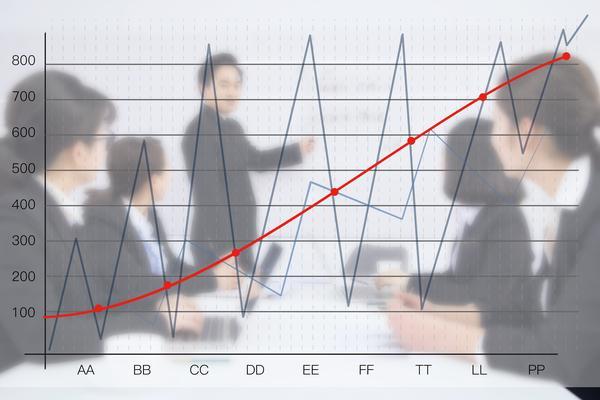

车抵贷车-风险评估与项目融资策略 图1

1. 融资效率高:通过抵押旧车快速获得新车资金

2. 资产流动性强:车辆作为流动资产,具备较好的变现能力

3. 风险相对可控:车辆价值波动较小且有迹可循

这种融资也存在显着的风险点,特别是在抵押物管理和贷款用途监管方面。

车抵贷车的风险分析

(一)市场风险

受全球经济波动和疫情的影响,汽车市场需求呈现周期性变化。如果借款人在车辆更新后遭遇市场低迷,可能会导致新车贬值压力加大。

以某汽车运输公司为例:

公司原有货车评估价值为50万元,通过"车抵贷车"获得30万元贷款用于新车。

新车投入使用半年后,因物流行业需求下滑,新车残值仅剩20万元。

此时若发生违约,金融机构将面临较大的资产损失。

(二)操作风险

在实际操作中,可能会出现以下问题:

1. 抵押物价值评估不准确

2. 贷款用途监管不到位

3. 二手车处置困难

某金融公司在开展"车抵贷车"业务时曾遇到以下情况:

借款人利用旧车多次抵押,导致金融机构风险敞口扩大。

车抵贷车-风险评估与项目融资策略 图2

部分借款人通过关联交易虚增车辆评估价值。

(三)法律政策风险

当前我国对车辆抵押登记、融资租赁等领域尚未形成统一的法律法规框架。特别是在售后回租等业务模式下,容易产生法律纠纷。

项目融资中的风险管理策略

针对"车抵贷车"业务的特点,建议采取以下风险管理措施:

(一)科学评估与决策

1. 建立完善的车辆价值评估体系

2. 开展详尽的市场调研和需求分析

3. 制定合理的贷款期限和还款方案

对于个体运输户,建议贷款期限控制在35年

设计灵活的分期还款方式

定期进行资产评估和风险排查

(二)抵押物管理策略

1. 建立车辆全生命周期管理系统

2. 采用GPS定位等技术手段加强押品监控

3. 规范抵押登记手续,确保法律效力

某金融租赁公司成功经验:

配备专业团队负责押品管理工作

引入区块链技术实现抵押物信息共享

设置风险预警指标和处置预案

(三)法律合规管理

1. 建立法律顾问团队把关法律文件

2. 定期开展法律知识培训

3. 与行业协会保持良好沟通

通过完善的法律风险管理框架,可以有效防范法律纠纷。

与发展建议

随着大数据、人工智能等技术的发展,"车抵贷车"业务有望实现更智能化的管理。建议从业机构:

1. 加强金融科技应用

2. 优化风险预警机制

3. 完善行业自律体系

通过持续创新和规范发展,"车抵贷车"可以在服务实体经济的控制好金融风险,为促进行业健康发展提供有力支持。

在项目融资领域,"车抵贷车"是一项兼具发展潜力与挑战的业务模式。只有建立健全的风险管理体系,才能确保这一业务健康可持续发展,真正发挥其服务实体经济的价值。

(本文所有信息均为虚构,不涉及真实个人或机构。)

【用户内容法律责任告知】根据《民法典》及《信息网络传播权保护条例》,本页面实名用户发布的内容由发布者独立担责。品牌融资网平台系信息存储空间服务提供者,未对用户内容进行编辑、修改或推荐。该内容与本站其他内容及广告无商业关联,亦不代表本站观点或构成推荐、认可。如发现侵权、违法内容或权属纠纷,请按《平台公告四》联系平台处理。